はじめに

40代サラリーマンが「トラリピFX」で月50万円の利益を出しています(2022年実績)。

その実績や設定は、最下部にあるサイトマップから入ってご覧ください。

今回は、私がクロス円通貨の運用をやめた理由を述べます。(なお、米ドル円もやめています)

しかしこれは、あくまでも個人的な環境や背景、そして価値観に基づく見解であって、誰にでも当てはまるものではありません。

また、「利益」目線で考えたときには、クロス円通貨での運用のほうが有用である可能性も大いにあることにはご注意ください。

言わば、今回の記事は参考程度でしかないわけですが、同じ価値観を持った方にとっては、踏ん切りをつける良い機会になるかもしれません。

クロス円通貨の運用をやめた理由

クロス円とは、米ドル以外の外国通貨と円の組み合わせ通貨ペアをいいます。

クロス円の代表的な通貨ペアに、ユーロ円、ポンド円、豪ドル円、NZドル円などが挙げられます。

私は2022年3月のCAD/JPYを最後に、クロス円通貨の運用をやめました。

それ以前は、ユーロ円、豪ドル円、NZドル円など(定義外ですが米ドル円も)運用しておりましたけれども、2021年のうちにやめています。

要は、鈴さんの自分年金を参考に運用していたわけですが、以下3つの理由によりやめる決断をしました。

- クロス円通貨同士の相関性が強い

- 想定されるレンジが広い

- マイナススワップの影響が大きい

クロス円通貨同士の相関性が強い

鈴さんの自分年金を参考にされている方は、クロス円通貨を複数保有しているケースが多いと思います。

しかし、クロス円通貨同士の相関性は意外と強いため、相場が大きく動いたときには同じ方向に動きやすくなります。

これはつまり、決済される方向の時は嬉しいものの、ポジションを貯め込む方向となったときには、あらゆるクロス円通貨のポジションが同時に貯め込まれてしまうことを示します。

これが、一方的な方向にばかり進んだり、一線を越えてくると、ポジションと一緒に大きな不安を貯め込むことになります。

特にここ最近は、想定とは異なる動きになることも多く、不安を増長させやすいように思います。

相関性については、こちらの記事でも述べていますので、参考にされてください。

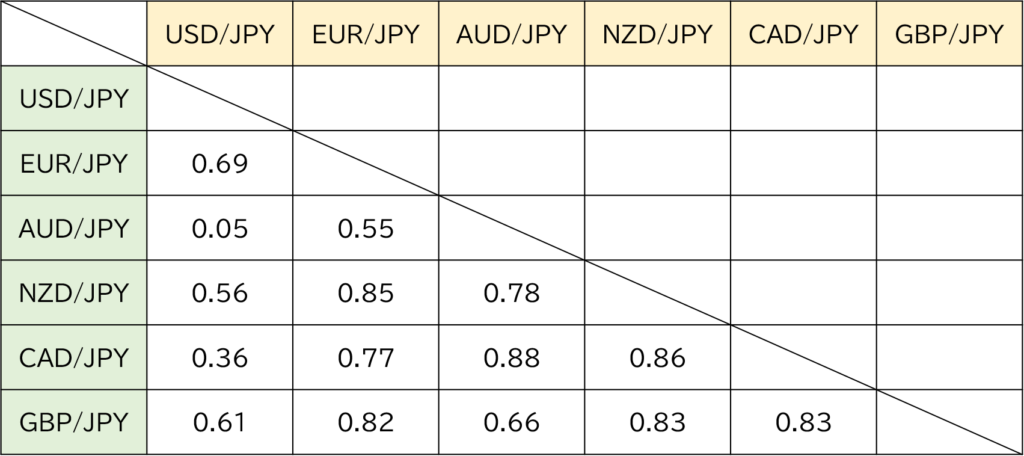

マネースクエア社より

2021年1月~2021年11月(週足終値をもとに算出)

上図は、クロス円通貨(米ドル円含む)だけを抜粋した相関係数です。

0.7以上は「正の相関関係が強い」と言える数値であるため、上述の説明の証左になり得ると考えています。

なお、上記のデータは、2022年5月までのデータ(諸事情により公開できませんが)と見比べても、相関係数に大きな変化がなかったことも確認しています。

想定されるレンジが広い

戦略や設定にもよりますが、もしハーフ&ハーフ戦略などを用いた「放置型」の運用を検討している場合は、どんな相場になっても運用を続けられるような設定とする基本戦略になることが多いかと思います。

その場合、その通貨ペアの想定されるレンジをカバーした(あるいはロスカットしない)設定になるでしょう。

事例としてEUR/JPYを挙げましたが、下限を90円、上限を170円と仮定すると、8,000pipsのレンジをカバーする戦略を取ることになります。

同様に、各通貨ペアを算出すると、暫定的に以下のようなレンジになります。(あくまでも一例です)

| USD/JPY | EUR/JPY | AUD/JPY | NZD/JPY | CAD/JPY | GBP/JPY |

| 7,500 | 8,000 | 5,500 | 6,000 | 5,500 | 13,500 |

一方で、私が運用している3つの通貨ペアのレンジは、以下の通りです。

| AUD/NZD | EUR/GBP | USD/CAD |

| 1,500 | 4,000 | 2,000 |

この3通貨ペアは、マネースクエア社も初心者向けにオススメしているもので、私の記事でも述べていますので、必要に応じてご確認ください。

幅広くカバーするとなると、それなりの運用資金を要する他、それほど広くカバーさせなければならないのか疑問に思ってしまうこともあると思います。

また、そもそもクロス円通貨は、やや長い期間で強い方向性を持つことがあり、その間は大きな含み損を受け入れ続けなくてはならないリスクもあります。

(しかし、クロス円通貨以外にこのリスクがないという意味ではありません)

マイナススワップの影響が大きい

ハーフ&ハーフ戦略で運用している場合は、必ずマイナススワップの影響を受ける時期があります。

しかも、ここ数年~数十年は売りポジションでマイナススワップが発生する(つまり日本の金利が相対的に低い)傾向にありますから、円安状態にある場合はマイナススワップになります。

将来的に金利差が逆転する可能性があるのであれば、この問題は大きくないとも言えるのですが、近い将来にその傾向が見られる可能性がないので、マイナススワップを受け入れ続ける運用が続くことが容易に想像できます。

しかも、マイナススワップはポジションの量に比例しますから、円安傾向が強くなりポジションが増えてしまっては、毎日相当の負担を強いる運用になってしまいますし、その状態がいつまで続くか分からないような運用方法になってしまいます。

ここ最近で言えば、ユーロ円の売りポジションが昨年までゼロスワップだったので、私も運用していたのですが、リスクが見えてきたために早めにユーロ円運用を閉じました。

おそらく今では、ユーロ円の売りポジションはマイナススワップになっているはずですので、現在多くのポジションを抱えている方には急に苦しい運用になったものと想像しています。

クロス円通貨の運用はやめるべきか?

やめる必要はない

今まで述べてきた私の見解は、クロス円通貨での運用に不安を煽り、誰もが早く撤退したほうが良いような意見のように見えますが、そのような視点は私には一切ありません。

まず、上述の見解や価値観に合わない場合は、完全に無視して問題ありません。

そして、クロス円通貨での運用のメリットは、日本円と比較して動く通貨であるために情報も多く相場を予想しやすいこと、ボラティリティがあるため上手く利用できれば高い利益を重ねられること、です。

特に、短期間のなかで動く方向性やレンジを予想し、たくさんトラリピを回転させる、場合によってはすぐに損切りして撤退する、という運用ができるのであれば、クロス円通貨を活用しない手はないでしょう。

一方、私は何の取り柄もないただのサラリーマンで、余裕も勇気もセンスもありませんから、放ったらかしても着実に利益が積み重なる運用方法を選んでいるだけです。

今すべきことは?

まず、この見解や価値観が合わない方は、何もしなくて結構です。

次に、円安に困っている人は「円安シフト」、マイナススワップに困っている人は「ユーロズロチの運用」、を鈴さんが公開していますので、その対応をされると良いのであろうと考えています。(もはや誰もがご存知でしょうね)

これで概ね解決できているでしょうけれど、根本的な解決に至ってないと感じられているのであれば、やはりクロス円通貨を少しずつ減らしていくことを検討されてみてください。

トラリピのやめ方は、以下の記事でも述べていますので、必要であればご参考になさってみてください。

まとめ

今回は「クロス円通貨をやめた理由」について述べてきました。

何が自身にとって正しい運用方法(通貨ペアの選定)かは、自身の環境や価値観に大きく左右されるものです。そして、当然ながら正解はありません。

ただ、今の相場が悩みの種となっていて、トラリピでの運用を続けるかどうか検討しているのでしたら、1つの参考情報となるのではないでしょうか。

今回の記事が皆さんのお役に立てるようでしたら幸いです。

おわりに

最後までお読みいただき、ありがとうございました。

私の不労所得に関するブログをご覧になりたい方は、こちらからご覧になってください。

コメント