はじめに

40代サラリーマンが「トラリピFX」で月50万円の利益を出していました(2022年実績)。

今は「放ったらかし運用」にしたいので、低レバレッジに変更して月20万円程度にしています。

どこにでもいる凡人の私が得た実績や経験をもとに、トラリピの設定や考え方、今後の見通しなど「皆さんのFIREにも役立つであろう情報」を公開しているブログです。

本記事を読んでほしい方

特に、上記の方にはお役に立てる記事だと思います。

私の記事をご覧いただくと、トラリピを運用する際の参考になると思います。

ブックマークへの登録やSNSのフォローをしてもらえると、継続的に記事をご覧いただくことができます。

私のトラリピ運用の基本方針

基本的には、運用そのものを放ったらかしにできるよう、リスクを最小限にさせたうえで年利10%以上を目指しています。

FXは、設定次第で安全性を犠牲にしたうえで利益率を簡単に高めることができます。

痛い目に遭ったことのある私が経験に基づいて考察した結果、年利10%が許容できる範囲内だと判断しています。

高い利益率を求められる方は、私の設定の調合を変更すると良いかもしれません。

30万円から始めるトラリピ

内容は「20万円」の「30万円バージョン」ですので、既に「20万円バージョン」をご覧になっている方はとても受け入れやすいと思いますし、次項の設定一覧だけをご覧いただければ終わりだと思います。

しかし、資金が異なる場合はどのように設定を変更させればよいのか、という参考になると思いますし、完全に同じ内容ではないので、どちらも合わせてお読みいただくのが良いかもしれません。

さて、冒頭の説明は以上とし、初めて読まれる方は以下「20万円バージョン」から一通りご覧になってください。

「20万円から始めるトラリピ」は、こちらからご覧ください。

「100万から始めるトラリピ」もあります。

ここで言うトラリピとは「トラリピFX」ですが、通常このトラリピを始めるとなると、概ね100万円程度必要と考えられています。

とは言え、すぐにそんな大金を準備できるかと言えば、そうでもないでしょう。

そういう背景から、「もし今の私が30万円しかなかったら、どんな設定でどのように運用するか?」について述べることにします。

ただし、私のトラリピ運用の基本方針は上述の通りで、どちらかと言うと安全性に配慮するタイプであることにご注意ください。

加えて、2024年7月時点で考える設定ですので、その点も合わせてご注意ください。

おすすめ3選の設定一覧

- AUD/NZDおよびUSD/CADは買いと売りの両方で1セットであり、運用資金を共用している

- ロスカットレートは概算(日々変動するため各自確認する)

- 注文時に「トラップ幅」を入力する箇所はない

- スワップは2024年7月時点

30万円の資金のなかで、安全性と利益率を最も妥当なバランスで設定を検討しました。

20万円バージョンと比べたら、利益率が高まっていると考えています。

こちらを参考に運用するのであれば、この後の解説やデメリットも含め、この記事を全てお読みいただいたうえでご判断ください。

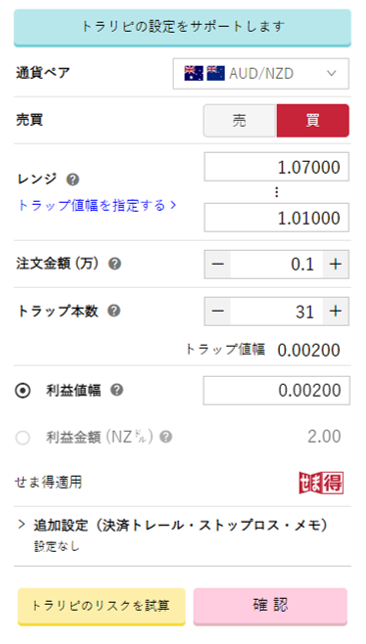

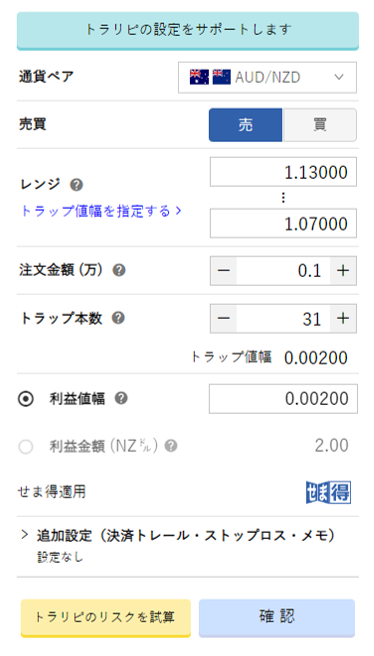

AUD/NZDハーフ&ハーフ戦略

- 利益が生まれやすい(トラップ幅が狭く、トラップ本数が多い)

- せま得が利用できる

- 一般的なロスカットレートで設定できている

- ダイヤモンド戦略でないため、将来の構想と異なる場合は調整が必要である(対策は後述)

AUD/NZDのハーフ&ハーフ戦略であり、ダイヤモンド戦略ではないことに注意ください。

20万円バージョンからはトラップ幅を狭め、トラップ本数を増やしました。

これにより利益率が高まったと判断できたため、利益率の★を2つとしました。

また、一般的なロスカットレートをギリギリ設定しているため、安全性の★を2つとしました。

将来的にダイヤモンド戦略などのような設定にしたい場合は、この戦略を単純に積み増していく(間にかましていく)だけではできませんので、注意が必要です。

これを解決させるために考案した対策を後述しますので、よろしければご覧ください。

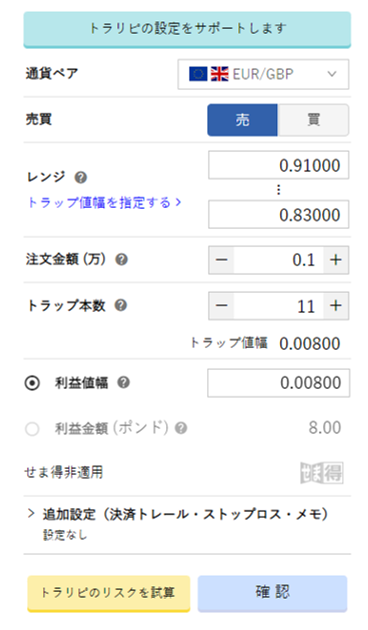

EUR/GBP売りレンジ戦略

- ロスカットされる可能性が低い

- 利益率が低い(トラップ幅が広く、トラップ本数が少ない)

- プラススワップが高い

設定そのものは20万円バージョンと変わりません。

その分、ロスカットレートをさらに遠ざけましたので、より安全性が高まりました。それにより★3つとしています。

しかし、EUR/GBPは必要証拠金が高いため、30万円に増額しても仕掛けられるトラップの数が増やせなかったため、利益率は★1つとしました。

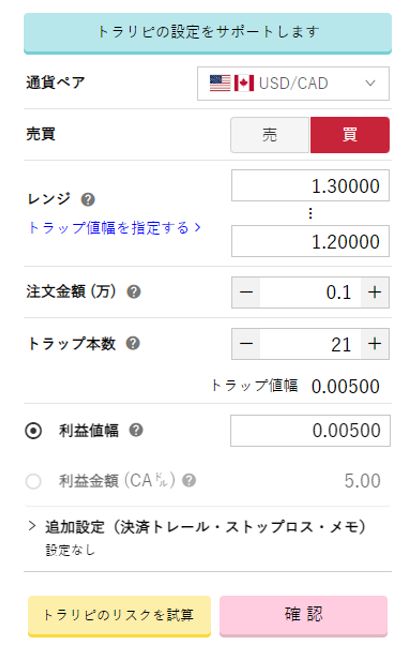

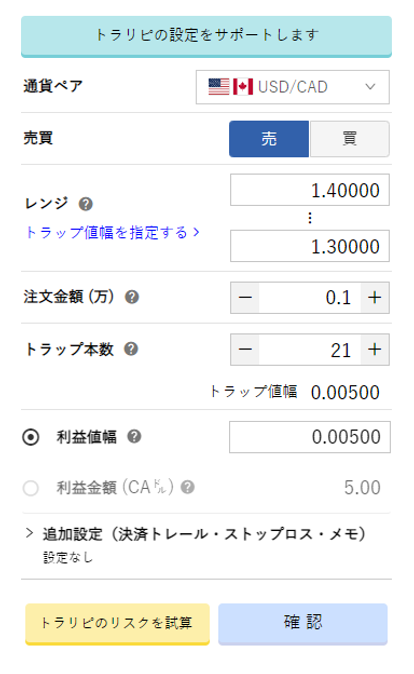

USD/CADナローレンジ戦略

- 安全性と利益率のバランスが最も良い

- 現在の相場環境でも懸念が比較的少ない

- 現在のレートではマイナススワップになる

- ボラティリティが大きいため、決済の回数に期待できる

- ロスカットレートが理想的なレベルに届いていない

ここ数年のUSD/CADの値動きから想定されるレンジ(ここで言うナローレンジ)で設定する「ハーフ&ハーフ戦略」です。

ボラティリティの大きく決済の回数に期待できますので、利益率も悪くないだろうということで★2つとしています。

一方で、中長期的運用を目指すならロスカットレートをもう少し広げたいので、安全性の★を2つとしました。

私が運用するなら?

3つの戦略の組み合わせ方

私がいま30万円バージョンで運用を始めるなら、まずAUD/NZDハーフ&ハーフ戦略です。(下表参照)

次に、USD/CADナローレンジ戦略、最後に、EUR/GBP売りレンジ戦略でしょうか。

AUD/NZDが初めなのは、現在の社会情勢と経済状況を考慮した際、今後の中長期的に推移するレンジが想定の範囲内に収まりやすいだろうと考えたからです。

加えて、私の運用実績を見てもAUD/NZDの利益率が年利換算で30%程度と、利益に対して期待を持ちやすかったのです。

それ以降の並びも、私の運用実績に基づいた利益率が理由です。

これら3つの戦略を組み合わせて運用することは、安全性にメリットがあります。

何故かと言うと、他の通貨ペアに充てている運用資金も1つの口座内の資金ですから、互いに助け合うことで計算上のロスカットレートをカバーすることができるからです。

これにより結果としてリスク分散され、安全性の面でより運用しやすくなります。

このことから、これら戦略の組み合わせは、中長期的運用が可能になると言える設定です。

もし私が今からトラリピを始めるとするならば、運用資金が準備できしだい口座に入金し、段階的な複利運用を目指します。

具体的には、以下のようになると思います。

ここで突然④が現れますが、これは①のAUD/NZDをダイヤモンド戦略に変化させるものです。

これを追加することで運用全体の利益率を高め、より一層の複利効果が期待でき、トラリピによる中長期的運用を実現させることができます。

また、10万円で設定することで①~④がちょうど100万円による運用となり、どのような資金から始めたとしても分かりやすく調整しやすい、というメリットもあります。

しかし④には大きなデメリットがあり、④は10万円で運用できるほどの設定ではありませんため、安全性が非常に低く、4番目に組み込むことで何とか全体の安全性に支えてもらうという手法になります。

複利運用の方法

まず初めに30万で①を開始し、そのあと30万が貯まれば②を追加します。

同様に運用資金が貯まり次第、①②③④の順で運用を開始し、④を終えたら①に戻り、2周目に入ります。

④の安全性に不安を感じるのであれば、10万円を口座に入れても2回に1回は④の追加設定をしない、と言う手もあります。

2周目以降は今のトラップの隙間にかませながらトラップ幅を詰めていく、という設定の仕方になります。

もし10周を終えることができれば、下表のようにトラップ幅が狭まり、トラップ本数も約10倍になります。(隙間にかませる手法なので、最初が11本であれば次からは10本ずつ追加することになりますから、厳密には10倍になりません)

あと、利益値幅は、1周目のトラップ値幅に依存して設定されているため、2週目以降は自身の自由に変更していただいても構いません。

注意すべき点と言えば、以下の通りです。

これらを十分理解したうえであれば、比較的順調な「段階的複利運用」が実現できるものと思います。

- 上表は、単純な繰り返し作業をした場合に辿り着く形であることを示しただけであるため、(安全性と利益率に影響のない範囲で)各自の望ましい形に調整することは可能である

- ロスカットレートは有事(リーマンショックなど)までを正確に意識できていない可能性もあるため、更なる安全性を求めるなら、追加の運用資金を用意しておくとよい

- 長期的運用を目指すのであれば、今後の社会情勢の変化によりメンテナンスが必要になる可能性がある

2周目以降の追加設定(増資)に関しては、ロードマップなどの記事でも述べていますので、必要であればご覧になってみください。

運用を始めた後は?

どの戦略も年利10%程度を確保できる可能性があるのではないか、と見ています。

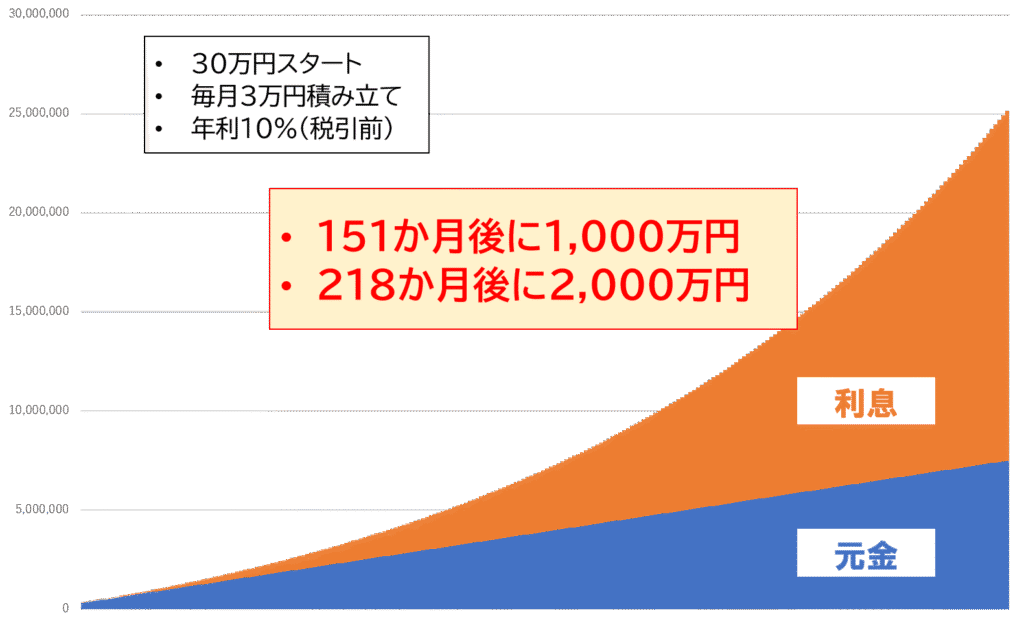

そこに、さらにもし追加で毎月3万円の積み立てもできたら、その運用結果は以下のような推移を辿ります。

さらに、もし毎月の積み立てが5万円できたら、それぞれ113か月、171か月で達成することができ、期間は大きく短縮されます。

そこに毎年ボーナス分を入れたらどうなりますでしょうか?

このように資金を追加し、30万円貯まったらいずれかの戦略を追加していくことで、期間をさらに短縮させることができるでしょう。

ここで、どうしてもお伝えしておきたいことがあります。

数字は噓をつきません。

同じ前提で実行すれば、誰もが同じ結果に辿り着きます。

「自分にはこのように実行できない」と思わず、「実行さえすれば、誰もが同じ結果に辿り着く」と思いましょう。

まとめ

今回は、30万円から始めるトラリピのなかで、おすすめ3選をご紹介しました。

資産運用に充てられる資金は限られているでしょうし、知らないものを始めるのは怖いので「まずは少額から」という考えは極めて妥当であると考えます。

現在公開している20万円バージョンもありますから、それらと組み合わせることによって、選択肢がさらに広がっていくでしょう。

だからこそ、この20万あるいは30万トラリピでまず経験を積んでから、人生の次のステップ(新しい可能性)を探っていただきたいと思います。

あとは、増資していくことで複利運用の面白さを経験できれば、明るい未来も見えてくるでしょう。

トラリピ運用を体系的に理解しておきたいという方は、以下のトラリピロードマップをご覧になってみてください。

成功への7つのステップを確認するだけでも、自分自身の人生の見方が変わると思います。

おわりに

最後までお読みいただき、ありがとうございました。

私の実績と設定は、こちらで公開しています。

口座開設してマネするだけで、年利10%の不労所得を得られる可能性があります。

今と同じことをしているだけでは、今と変わらない未来が待っています。

FX自動売買はトラリピだけ?

松井証券を選択して良いと思いますし、両者を使い分けるという方法も良いでしょう。

\松井証券のページはこちら/

トラリピ関連記事が30以上ありますので、まずはトップページからご覧ください。

コメント