はじめに

40代サラリーマンがFXで月20万円の利益を出しています。ここは、凡人である私がFIREを目指していくブログです。

どこにでもいる40代サラリーマンの私が「トラリピFX」で月平均20万円の利益を出していますので、その設定や考え方、今後の見通しなど、皆さんのFIREにも役立つ3分ブログを公開しています。

本記事を読んでほしい方

特に、上記の方にはお役に立てる記事だと思います。

私の記事をご覧いただくと、トラリピを運用する際の参考になると思います。

ブックマークへの登録やSNSのフォローをしてもらえると、継続的に記事をご覧いただくことができます。

私のトラリピ運用の基本方針

基本的には、運用そのものを放ったらかしにできるよう、リスクを最小限にさせたうえで年利10%を目指しています。

FXは、設定次第で安全性を犠牲にしたうえで利益率を簡単に高めることができます。

痛い目に遭ったことのある私が経験に基づいて考察した結果、年利10%が許容できる範囲内だと判断しています。

高い利益率を求められる方は、私の設定の調合を変更すると良いかもしれません。

トラリピの正しい節税対策(税金対策)とは?

以前にも触れた話題ですが、12月となりましたので改めて触れていきたいと思います。

基本的には以前の記事をベースに進めてまいりますが、補足を入れていきますので改めてご確認いただければ幸いです。

必要に応じて、以前の記事もご確認ください。

FXによる利益と所得

まず、タイトルを「トラリピの税金対策」としましたが、トラリピはFXですので、利益が出ましたらFXによる所得として処理する必要があります。

今回は「確定申告の方法」がテーマではなく、その所得に対する税金対策(正しい節税対策)はどうすれば良いか、今回は触れてまいります。

(※税金に対する詳細は、必ず税務署または税理士などの専門家にお問い合わせください)

- FXの利益は雑所得

- FXの利益が年間20万円以下は、課税されない

- FXの利益が年間20万円以下であっても、確定申告すべき場合がある

※ここで言うFXの利益とはスワップポイントも含む

サラリーマンの確定申告

一般の方、特にサラリーマンの方であれば、おそらく上記が当てはまるものと思います。

3番目については、よくブログで「確定申告する必要なし」と述べられているものがありますが、サラリーマンの方が確定申告をしない、という前提で述べているからでしょう。

このご時世、サラリーマンの方でも確定申告している方も少なくないのではないでしょうか。

- 年間収入が2,000万円超の給与所得者

- 配当所得、不動産所得、譲渡所得、一時所得、などがある場合

- 住宅ローン控除を利用する場合

- 医療費控除を利用する場合

- ふるさと納税を利用する場合

- 必要経費として認められるものがある場合

など

ある程度の年齢を重ねてくると、何かしら当てはまるものがあるかと思います。

結局は、FXとは関係なく確定申告をしていることがあるでしょうから、FXは雑所得として処理するもの、と覚えておけば良いでしょう。

また、FXで損失が出てしまった場合、その損失を最大3年繰越すことができる仕組みがありますので、それを活用したい場合は、その損失が出てしまった年から確定申告する必要があります。

私は庶民ですから、正しく詳しい情報は、必ず税務署または税理士などの専門家からお聞きください。

あくまでも、そこら辺にいる一般のサラリーマンの目線で述べているだけです。

サラリーマンの節税

少し話題は逸れますが、多くのサラリーマンの方が「ふるさと納税」をしていると思います。

特にこの記事をご覧になっている方であれば、節税の意識は明らかに平均よりも高く、知らない方はいらっしゃらないと思います。

そして、サラリーマンができる節税対策が、ふるさと納税程度しかないこともご理解されているものと思います(それだけではないですが選択肢は非常に少ない)。

私もサラリーマンですので、ふるさと納税は最大限実施しています。

しかも今は12月、今年分のふるさと納税は今月中にしなければなりませんので、焦る時期ですね。

そして私としては「お得」にふるさと納税をすることを目指していますので、サイトは色々と目移りしてしまいますが、「さとふる」はPayPayボーナスと言うものを実施していて、最大6%のPayPayボーナスがもらえたり、抽選で100%や10%のPayPayボーナスがもらえたり、お得なキャンペーンをしています。

一般的な投資で5%の利益があげられれば良しとされている現在に、これだけのボーナスがもらえるのであれば避ける理由があまりないように思います。

このキャンペーンが役立つか皆さんも一度目を通されてみてはいかがでしょうか。余談ですが、12月と言うことで補足させていただきました。

\キャンペーンはこちら/

トラリピでの節税

さて話を戻しますが、トラリピでの節税対策とはどのようなものが考えられますでしょうか。

上記をご覧いただきました通り、選べる方法があまりありません。

よって、私の結論は以下の通りです。

- FXの年間利益を可能な限り20万円以下に抑える

- FXの年間利益を20万円以下に抑えられなかったら、以下のように調整することで年間利益を減らす

- 含み損があるポジションを決済する

- マイナススワップを振替する

- FXの必要経費として確定申告をする

含み損の決済

含み損があるポジションを決済するというのは、単純に決済させて終わりではなく、その同額のポジションを新規で取得することで含み損を処理させるという方法です。

要は「損失の前倒し」というところでしょうか。ただしトラリピの場合ですと、既存の決済注文を取消後、保有ポジションに新たな決済注文の発注させることになりますので、トラリピ注文は取消時点でリピート機能もなくなります。

そのため、新規注文が自動発注されることはありませんので、必要な場合には追加で発注するよう十分にご注意ください。

マイナススワップの振替

次にマイナススワップの振替ですが、トラリピの場合はスワップが蓄積されるので、それを年末に処理する(振替する)ことでマイナススワップがなくなり、ポジションはそのままでありながら含み損を減らすことになりますから、こちらも「損失の前倒し」が可能ということになります。

トラリピの「メニュー」から「スワップ振替」というページに進みますと簡単に操作ができますので、一度確認されてみてください。

以上の2つを上手に調整しまして、年間利益を20万円以下に抑えることができましたら、課税されないことになります。

両者とも「損失の前倒し」ですので、実行しても損しない方法です。

FXでの必要経費

最後にFXの必要経費ですが、これはそもそも認められるかどうかが大きなポイントであるようです。

パソコン代、書籍代、セミナー代、などが該当することもあるようですが、認められにくいという記事も多々ありますし、私も経験がありませんため、これはあくまでも理論上可能という程度に留められる提案になります。

もし私がその状況に迫られた場合には、一度は試してみたいと思っております。

またこちらは必要経費として提示しなければならないはずですから、確定申告を行う必要になると思います。

もし申告内容が必要経費と認められ、年間利益を20万円以下に抑えることができるとしましたら、課税されないことになります。

ただし、税金に対する詳細は、必ず税務署または税理士などの専門家にお問い合わせください。

損失の繰越控除

FXの利益は雑所得であるため、株式など他の所得と一緒にできないことから(FXであれば他社でのFXでも損益は一緒にできます)、節税対策として選択できる術は数少ないですが、覚えておいて損はないものを提案させていただきました。

もし、他にも良い案がございましたら、是非ともご教示いただきたく存じます。

一方で、FXの年間利益がマイナス(つまり損失)の場合は、その損失を確定申告しておきますと「繰越控除」を受けることができるようになります。

これにより、翌年以降3年間の利益と相殺させることができ、利益が出た年の節税対策になります。

ただし、この控除を受けたい場合は、損失した年に確定申告をして、翌年以降も継続して確定申告をしなければならないことにご注意ください。

マネースクエアポイント

最後に、トラリピでご注意いただきたいのは、年間利益の中にはスワップだけでなく、マネースクエアポイントから得た現金(FX口座に直接振り込まれる;1000ポイントで900円)も含まれるであろうということです。

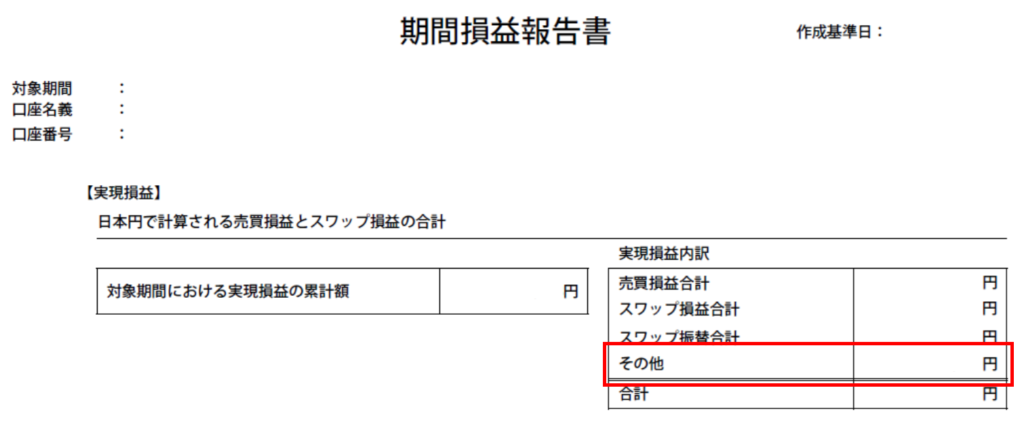

マネースクエア社から発行される「期間損益報告書」をご覧いただくと分かるのですが、ポイントから振り込まれた現金は赤枠のその他欄に反映されますので、年間利益に含まれることになります。

20万円以下に抑えるために計算される際にはご注意ください。

逆を言えば、利益に含ませないようにするためにギフト券などを選択するのも良いかもしれません。

まとめ

- FXの利益が年間20万円以下は、課税されない

- 節税対策としては、FXの年間利益を20万円以下に抑える

- 含み損があるポジションを決済する

- マイナススワップを振替する

- FXの必要経費として確定申告をする

- マネースクエアポイント振替による現金も年間利益に含まれることに注意する

- FXの確定申告で知っておくべきこと

- FXの利益が年間20万円以下であっても、確定申告すべき場合がある

- 損益通算:複数の会社でFXの取引をしていた場合、各社の損益を合算することができる

- 繰越控除:その年の損失を、翌年以降3年間の利益と相殺させることができる

私の記事を継続的にご覧いただいている方はご存知ですけれど、私には「負の遺産」があり、大きな含み損を抱えております。

今年の利益もこの形式で相殺され、年間利益は20万円以下に抑えられます。

こんなに悲しいことはありませんので、皆さんにはそのような想いをしていただかないよう、私を踏み台にしていただければと思います。

繰り返しですが、サラリーマンの税金対策としてまず初めにすべきことは「ふるさと納税」だと思っています。

もしまだされていない方がいらっしゃるようであれば、まずは一度そちらをご確認されてください。

もしトラリピの利益がおありの方であれば、その分の利益も統合した所得で、ふるさと納税もできるかもしれません。

おわりに

最後までお読みいただき、ありがとうございました。

トラリピ運用を体系的に理解しておきたいという方は、以下のトラリピロードマップをご覧になってみてください。

成功への7つのステップを確認するだけでも、自分自身の人生の見方が変わると思います。

トラリピ関連記事が100以上ありますので、まずはトップページからご覧ください。

コメント